使用“扫一扫”即可将网页分享至朋友圈。

如何利用期权赢取未来?

本文为深圳前海盛世喜鹊资产管理有限公司总裁周俊在第五届(2018)中国资管精英大会上的演讲《如何利用期权赢取未来》。

我是在美国读本科和研究生时首次接触到期权的,在读书过程中,一直从事期权和其它投资交易。2012年回国,当时国内的衍生品市场几乎是空白,所以我一直在香港市场做交易。直到2015年在深圳成立了喜鹊资本,公司主要做CTA策略,包括期权交易。

“什么是期权?我总结了一句话:期权是知识积累变现最高效的投资工具。”

这里用了两个词:一个是知识积累、另一个是最高效。知识积累我认为是做期权最关键的部分。通常我们只根据有关资料研究基本面、技术面感觉还是不够深入。“知识积累”能增加我们对事物理解的高度,前两位嘉宾讲到合理使用期权有利于企业现货管理,在这个层面现货贸易经验其实就是一种有效的知识积累,比如你从事棉花贸易、钢材贸易,就是进入产业,意味着你对标的未来的走势比别人多了一些依据。在这个基础上,灵活使用期权高杠杆、多用途的特性,它就称得上是最高效的投资工具。

其实期权是很好理解的,大家在生活中应该都碰到过。比如我们买房子,用交定金来锁定特定时间内的房价,如果到期前房价涨了,你交付全款买下来,房价跌了你可以选择放弃定金,这就是你所拥有的权利。现在场外期权很火,包括场外的商品期权,其实就是用了定金做收益互换,券商期货公司帮你完成你要做的交易。比如1千万的股票,你只要花70万、80万,券商就帮你完成1千万的市值管理。如果股票上涨,他把收益给到你,这就是收益互换,你买期权就是买了这种权利。

期权带给我们什么好处呢?

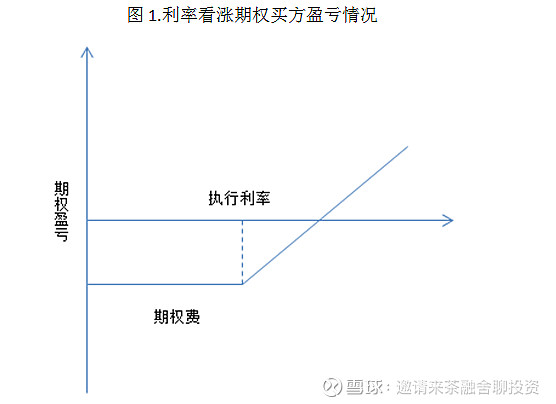

它降低资金成本,也就是杠杆,这个很好理解;还有增加买卖收益,也是杠杆;设定标的买入价,你卖出看跌期权,如果对方行权,相当于你以低的价格买入股票;锁定账面利润,配合多元化的需求。

实值期权费是由两部分组成的:内在价值和时间价值。

平值期权和虚值期权,只有时间价值。相比之下实值期权费最高,虚值期权费最低,平值期权费在两者中间。平值期权杠杆适中,虚值期权杠杆相对较大。

我们看一下时间价值,如果作为买方,买入看涨或买入看跌要赚钱,时间的价值永远是递减的,一个月、三个月的时间成本不同。假设我们买入三个月的期权,获利的可能性较大,但需要付出更多权利金。

影响期权价格有哪几个因素呢?

第一,最重要的是标的价格,就像我们买个股期权,股票的价格上涨或下跌,对期权价格影响最大。

第二,行权价的高低决定了杠杆的高低,正如刚才说到虚值杠杆是最高的,你买了虚值,如果行情波动很大,你的收获也会相应变大。

第三,到期日。到期日的时间越长,你付出的期权费也就越高,意味着杠杆越小。

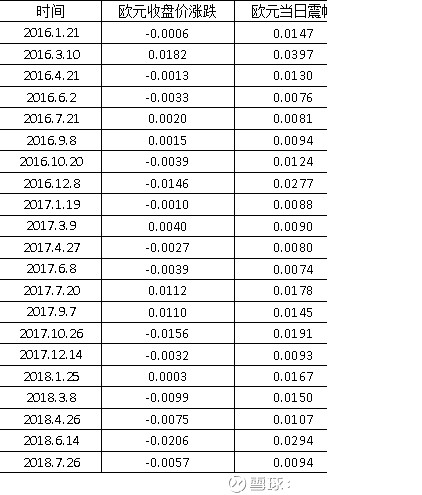

第四,利率。卖方对冲的资金成本,利率高,券商对冲成本跟着高,然后转移给投资者,我们需要支付的期权费也就高了。

第五,波动率。波动率是影响价格的重要因素,很多人碰到过,比如年初大盘暴跌,50ETF认沽期权涨了很多,指数跌到最后几天,你再买入认沽期权的时候,虽然指数跌了,但是不赚钱,反而亏钱。你买的方向是对的,但是你还是亏钱了,这就是波动率,波动率过高之后会回归。如果我们作为期权买方,假设波动率价格太高,最好等一等,这个时候买,即便方向对了,也有可能会亏钱。这就是波动率。

买期权要注意哪些呢?首先最重要的就是对标的的深入研究,只有研究好标的物,才可能在期权里面获得高收益。我本人习惯偏左侧交易,虽然偏左侧意味着风险更大,节点踩错了或者行情不在预期内,都有亏损的可能。那为什么还要偏左侧交易?因为期权费相对较便宜,杠杆也更高。如果标的价格突然上涨,波动率就上来了,相当于股票市盈率,50倍PE一下子涨到100倍,右侧交易付出的成本较高,如果对标的研究足够透彻,左侧交易反而更能呈现期权以小博大的特性。

另外,行权时间要适当,虚值的时间价值压力是很大的,同样强调你对行情标的要精准研究。很多人问到期权里面如何止损,假如你是卖方,方向一旦错误,唯有即刻平仓,没有比这个更好的方式,若加一个交易方向,就等于加大了交易的复杂性,反而增加交易成本。作为买方来说,最好的止损就是事先风控,合理配置。如果你共有1000万资产,拿10万元买期权,就相当于你已经做好了风控。如果中途跌到4-5万,这对于1000万来说是很小的比例。假如这个时候放弃,万一行情又启动就因小失大了。

举一个我本人的例子。上一波股票牛市我在香港获得比较高的收益,买入个股,指数看涨期权是在2014年7月份,买了200多万港币。到了2014年9月28日央行宣布几年来的首次降息,行情才启动。但我的期权费随着时间慢慢磨损后,账户只剩下50万元左右,如果那时候止损,就和大行情擦肩而过。后来蓝筹股行情一爆发,账户资金第一波就涨到4000多万。当时200多万对我来说只是很小的一部分,没有大影响,用占比小资金去做期权买方,这就是事先风控。

什么时候卖出对期权交易来说,这是尤其关键的。因为期权杠杆高,它的价格波动也就大。如果方向对了,你可以获利4、5倍,10倍甚至几十倍,但是突然一个行情转折,就会像坐过山车一样起伏。对我来说卖出有两个因素,一个是行情预期结束了。还有一个是波动率,短期内波动率快速上涨,我一定先卖掉。如果行情持续,你一定还有再进的机会,虽然标的价格相对你卖出的时候涨了,但期权费未必会涨,因为波动率最终会回归一些。假如这时行情回调,再叠加波动率回落,你这笔交易就非常成功了。

我年前在豆粕价格2800附近买入看涨期权,涨到3100多的时候,就卖掉一部分。我知道那个时候即便豆粕再涨,期权也未必会涨,因为波动率从14涨到20,那是不正常的。这意味着期权溢价了80%-90%。行情出现急剧上涨之后,波动率急剧上升时,我们一定要走一部分,走错了也没事,等波动率回归的时候,哪怕豆粕价格已经高了一些,还是有机会进的,并且随着时间的推移,我们对未来的行情会看得更清楚。

做期权时间久了,总有可以碰到捡钱的机会,我们只需要等着波动率异常波动。比如50ETF就出现这样的情况,2月9日之前几天一下子暴跌,波动率急剧上升,你那个时候卖出看跌期权,就相当于捡钱。指数短时间暴跌,加上当前全球经济复苏过程中,指数再继续暴跌的可能性很小,哪怕指数再下跌波动率已经很高了,卖出看跌期权,成功的概率极大。做过期权的人都清楚什么是波动率,历史波动率,就是过往标的价格的波动。推广到未来标的的波动就是隐含波动率。我刚才说的波动率,拿个股来举例,蓝筹股、小盘股的波动率肯定不一样,创业板的波动率肯定比蓝筹股的高很多。作为机构卖方,他觉得未来标的价格波动很大,他卖给我们的价格就会高。如果波动率急剧上升的时候,我们去买期权是不合适的,比如这张桌子明明是100元,突然涨到500元,这时候去买这张桌子就不划算了,内在价值在我看来没有那么大。

我们再提示一下期权的风险。卖方有保证金的风险,买方是权利金风险。买方只有权利,没有义务,意味着买方最大的风险就是期权费价值归零。相当于你买保险,10万元付出去了,你最大风险也就10万元。另外是高溢价,我刚才说到了,它也是一个风险,如果豆粕的隐含波动率从14一下子到20的时候去买,就是巨大风险;还有50ETF,波动率一下子翻倍了,那个时候去买也是巨大的风险,此刻正确的做法应该是做卖方,那是捡钱的机会。

关于期权的行权风险,现在的场外期权我看到有些用APP交易,我个人暂且没尝试过,不确定是否存在信用风险。但我们若选择和正规的券商、期货公司在场外做交易,基本没有行权交割风险。

“ 我用期权这个工具做了商品、股票、场内和场外的交易之后,总结出对标的物趋势做深入研究,这是最关键的。”

任何期权策略都是基于趋势的判断。用期权工具做量化、做高频,我认为在中国目前并不是最有利的阶段,因为交易成本、流动性这些都还存在问题。期权的策略不管是各种复杂的、简单的,作为买方也好、卖方也好,所有的策略都是基于对趋势的判断。

现在券商给我们推荐的凤凰期权、结构性期权,同样需要你要在未来区间内对趋势有一个预判。比如对方向你推出一个结构化的产品,告诉你固定收益率有多少,达到一个区间内敲出,如果标的波动在一定范围内,年化可以达到20%-30%,相当于每个月固定收钱。但如果一旦趋势错了,风险就非常大,机构向你推销的类似产品,就相当于你自己做了卖方。所以说任何期权的交易策略都是基于趋势的判断。

对于期权策略越简单越好,在我求学的期间,我们一直做期权的各种策略。到一定阶段时才发现两个方向以上的策略大部分都是失效的,因为里面你要考虑到构建成本和流动性。我们将主要精力花在做好研究上,把标的物的行情吃透,再结合期权就有机会获得收益。期权只是一个灵活的工具,像渔民出海捕鱼,最主要是定位鱼群在哪里,知晓鱼群的种类是什么,而不是研究渔网是怎么织出来的。

时间节点对于作为买方来说极具意义。比如之前豆粕的波动率超低,只有14。14是什么概念?豆粕以3000元来说,我买期货3000元,我们年前的豆粕的报价是30元/手,期权费只要期货交易成本的十分之一,相当于只要名义本金的1%,而且当时是从12月买到9月份,期权价格相当便宜。如果那时候能发现一些异常,或者发现可交易逻辑,那这就是最佳的时间节点。

我们做交易最好选择相对熟悉的交易品种,这非常关键。我做过许多品种,个人认为农产品是结合期权工具交易的极佳标的物。因为农产品有周期性,逻辑性非常强。农产品生长周期,包括种植、关键生长期、收割都是节点,价格在低位或高位,如果长期跟踪相关线索,把细节研究透,成功的概率还是比较高的。由于时间有限,今天就先不展开了。

我分享一点我自己在期权交易里面得出的总结。

第一,以研究基本面为交易基础,参考技术面捕捉时间节点,偏左侧交易,严密监测波动率异动;做好资金规划,提前风控,实施以小博大;做完一波大的行情尽可能给出休息时间,一方面是让自己的内心恢复平静;另一方面是让市场的波动率回归正常值。

第二,完善交易体系,精进投资理念。这么多年一直在和衍生品打交道,我的信念越发坚定:安全高收益是通过人的努力、积累、勤奋、悟性和善于总结而获得。

第三,风险管控能力越强,头寸的能力越强。资金管理很重要,只有保证活着才有未来,市场的机会很多,有足够的资金,合理分配,才能持续获利。

第四,保持学习热情,向失败学习,失败是我们珍贵的礼物。

第五,实事求是,交易来不得半点虚假,是人格的反映。人最大的敌人是自己。这个行业压力很大,在关键时刻,唯有战胜贪欲和恐惧,才能赢得未来。

我认为期权这个工具真的非常好,它带给我们希望。最后祝愿大家都能用期权赢取大的收获。谢谢!

“ETF期权网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱whsxe@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00

热门文章

- 1.万亿市场大消息!场外期权迎来扩容窗口?容量最多可提升80%如何影响A股?这类券商或最受益

- 2.50etf期权分仓软件操作是不是实盘交易

- 3.50etf期权时间价值?50ETF期权时间价值为什么重要?

- 4.场外期权交易商增至41家!场外衍生品规模近1.5万亿元

- 5.中证协发布场外期权管理办法场外期权挂钩个股标的范围扩大

- 6.“最赚钱业务”恢复高增长!场外期权增速超五成,华泰稳居榜首,中信建投增长最快,集中度快速下滑

- 7.50etf期权自己能开户吗?50ETF期权怎么交易?

- 8.场外期权和一般期权的实质性不同在哪?

- 9.熬过50天,四大星座财源滚滚而来,学业大获丰收,禄星化禄

- 10.50ETF期权对投资者有哪些影响?