使用“扫一扫”即可将网页分享至朋友圈。

ETF的四大优势与四大误解 投资大师推荐ETF原因

ETF的四大优势与四大误解

巴菲特:“通过定期投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者”;

彼得林奇:“只有少数基金经理能够长期持续战胜市场指数”;

罗杰斯:“我非常看好被动投资。ETF提供了更加便宜,更加方便的交易方式。关键一点是早一点找到好的投资人”。

三位投资大师竭力推荐指数基金、ETF基金。原因何在?

01ETF四大优势

因为ETF基金有几个明显的优势:

1ETF基金盈利确定性大

ETF基金所跟踪的市场指数具有内生增长动能。市场统计数据显示,国内主要股指(除14年才推出的创业板50指数)内生增长保持在5.8%~12.7%/年。“指数长期趋势向上”为ETF投资者提供丰厚的收益保障。

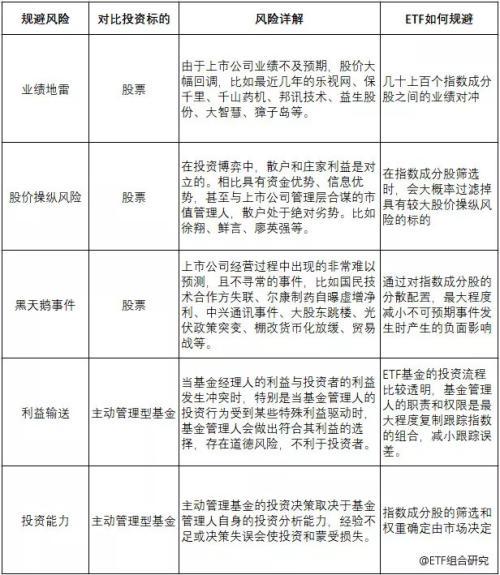

2ETF基金可规避诸多市场风险

“收益总伴随着风险”,投资者在热切地期盼高额回报时,却往往面临一个又一个的投资陷阱。ETF基金用最简单的投资哲学,最透明的投资思路,却能规避投资者所面临的诸多风险。

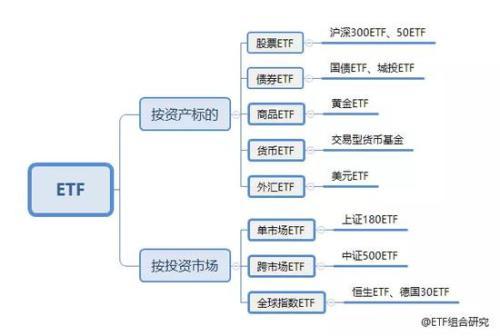

3通过ETF基金可把握多种投资标的投资机会

基于对不同市场板块、风格、行业、主题、市场类型或投资地域的差异性判断,市场资金会在各类投资标的间流转,促使各类投资标的呈现结构性的轮动行情,这提供给我们更丰富的投资获利机会。

ETF分类方式一

ETF分类方式二

4ETF基金的最大优势:省心

面对A股市场三千多只股票标的,对于非专业投资者来说,持续选出优质的标的并不是一件简单的事。而ETF的标的主要是指数,目前一百多只,重点关注的也就几十只,只要大致看看历史估值,找个低位买入即可,即使因为买的时机不太好,也可有信心补仓,ETF的效果显现在长期维度上,相比股票,要省心得多。

02ETF四大误解

ETF在国内发展十多年,一直不温不火,这跟散户投资者对其有误解是有一定关系的。消除这些误解,有助于投资者深入理解ETF基金的内在运行机制,在投资实践中对于ETF基金有更好的把握。

01

ETF基金所投资的标的是固定不动的?

ETF跟踪某一特定的市场指数,其用绝大部分的仓位(95%以上)复制跟踪指数的成分股。而指数的成分构成是动态的(一般半年调整一次),并非一成不变。决定某一成分股在指数中权重的最重要因素是成分股的市值,即随着成分股市值的增长,该成分股占该指数的份额日益加大;相反的,成分股的市值缩减,该成分股占该指数的份额也会日益减小,直至剔除出指数。这样的“优胜劣汰”机制,正是指数之所以能保有最有活力的成分股,从而长期趋势向上的生命力所在。

相比较主动管理型基金,ETF基金不再是“由基金经理根据其个人经验及判断”进行选股及仓位配置,而是“由市场内在的优胜劣汰机制”选择成分股,客观地分配仓位进行投资。

02

ETF基金的投资方式都是被动的?

主动投资策略是指投资者在一定的投资限制和范围内,通过积极的证券选择和时机选择努力寻求最大的投资收益率。被动投资策略是指以长期收益和有限管理为出发点来购买投资标的。

作为典型的指数基金,ETF基金以复制指数成分、跟踪指数收益为核心,通过市场内在的“优胜劣汰”机制,是一种被动属性的投资工具。

但,这并不意味着投资者只能用被动投资策略投资ETF。反而,正是由于ETF基金紧密跟踪指数、投资透明性强、风险分散可控、交投活跃及成本低廉等诸多优点,其越来越多的成为主动投资策略常用而可靠的投资工具。投资工具的被动属性并不意味着投资策略也需被动。“被动标的、主动投资”,不失为一种有效的投资方法。

ETF基金主要的运用方式

03

投资ETF基金,只能获得市场平均水平收益?

正如上表所示,通过运用主动型投资策略,投资ETF基金完全有机会获得高于市场平均收益水平的超额收益。当然,获取超额收益的能力直接和投资者的投资理念成熟度、投资专业度相关。

04

ETF基金涨得太慢,投资收益不及股票?

ETF基金复制指数成分,跟踪指数收益,而指数是由市场上绝大部分的股票加权组合而成。从这个角度讲,ETF基金的收益水平接近于所有股票的加权平均收益水平。

而近百年的全球证券历史告诉我们:

(1)并不存在长期趋势向上的上市公司,不管它曾经多么辉煌(辉煌极致之时,往往也是股价见顶之时);

(2)指数长期趋势向上。貌似绝对,但却有其内在的逻辑可循:

1)任何上市公司都会经历诞生、成长、壮大、衰退甚至死亡的“生命周期”;

2)指数所包含的成分公司是动态调整的,它总是倾向于吸收最有活力、最有影响力的上市公司进入成分,并给予它们应有的成分权重;而把陷入衰退的上市公司剔除出成分,或大幅降低其成分权重。

指数具有内生增长动能,事实上,我们可以把ETF基金当作每年保持5~10%增长速度的一支股票,它的增长速度比任何一家上市公司都更为确定。

更为关键的是,由于ETF基金的投资思路简单而透明,相比股票投资,主动型投资策略投资者无需担忧诸如内幕消息、股价操纵、业绩地雷或“黑天鹅”事件等不确定因素,而只需聚焦于跟踪指数的属性、估值和市场趋势。不可控的因素减少,可控的把握度增加,获取收益的难度也就减低了。

03国内ETF有足够的发展空间

正是由于存在上述核心优势,自1993年全球第一个ETF基金SPDR(跟踪指数为标准普尔500指数)发行以来,20多年的发展,全球ETF资产规模业已超过5万亿美元。A股市场2004年初引入第一支ETF基金,经过十多年的发展,截至2017年末,29家公募旗下132只权益ETF合计规模为2144亿元。

2018上半年市场行情、基金募资不景气,但ETF却逆势爆发。今年上半年,新上市ETF共19只,而去年全年的新增数量也只有17只。从份额变化来看,截至6月底,150余只ETF合计份额规模达到1275亿份,比去年底大增340亿份,增幅高达36.5%。

但与全球1400余只ETF、总规模5万亿美元相比,国内的规模仍很小,仅占全球不到2%的规模,相比中国经济体量,A股ETF基金显然还有相当大的发展空间。

ETF的发展体现了公募工具化是一个趋势,它是长期投资的好工具。一方面,投资权益只能在长期维度上能赚得到,极端情况应该是10年为期。另一方面,ETF基金有费用低的特点,不仅适合机构投资者,也非常适合个人投资者

","content_hash":"f3a55307

“ETF期权网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱whsxe@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00

热门文章

- 1.万亿市场大消息!场外期权迎来扩容窗口?容量最多可提升80%如何影响A股?这类券商或最受益

- 2.50etf期权分仓软件操作是不是实盘交易

- 3.50etf期权时间价值?50ETF期权时间价值为什么重要?

- 4.场外期权交易商增至41家!场外衍生品规模近1.5万亿元

- 5.中证协发布场外期权管理办法场外期权挂钩个股标的范围扩大

- 6.“最赚钱业务”恢复高增长!场外期权增速超五成,华泰稳居榜首,中信建投增长最快,集中度快速下滑

- 7.50etf期权自己能开户吗?50ETF期权怎么交易?

- 8.场外期权和一般期权的实质性不同在哪?

- 9.熬过50天,四大星座财源滚滚而来,学业大获丰收,禄星化禄

- 10.50ETF期权对投资者有哪些影响?