使用“扫一扫”即可将网页分享至朋友圈。

期权策略:构建比率类期权组合

比率类期权组合,是指期权组合或期货与期权组合中买卖数量不同的策略,这类组合以设置对冲比率为工具,尝试在风险与收益之间寻找均衡,使得这类策略极具创造力。本文在介绍比率类期权组合分类与构建的基础上,讨论其在不同情况下的盈亏结构。

分类与构建

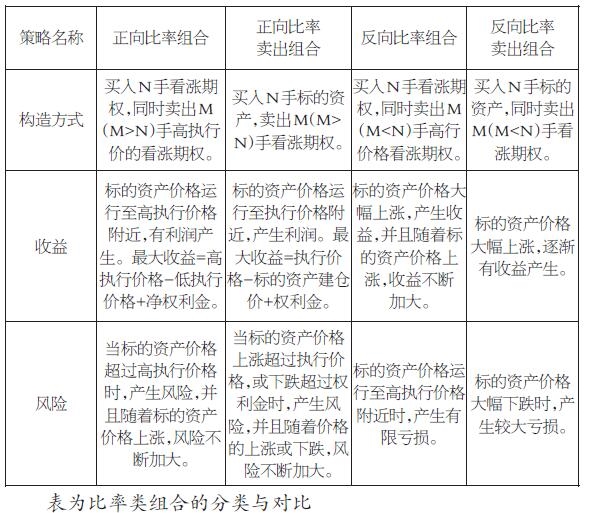

比率组合与比率卖出组合是两类基本的比率类组合策略,本质区别在于二者所使用交易工具有所不同,比率卖出组合采用标的资产和期权作为交易工具,而比率组合则完全使用期权工具。基于标的资产和期权的不同结构,二者在风险收益方面也略有不同。

由上表可知,四种比率类期权策略盈亏结构各不相同,其原因除了运用工具不同外,比率设置也会对盈亏结构产生较大影响。简言之,正向比率可以理解为“买少卖多”,反向则为“买多卖少”。

盈亏结构

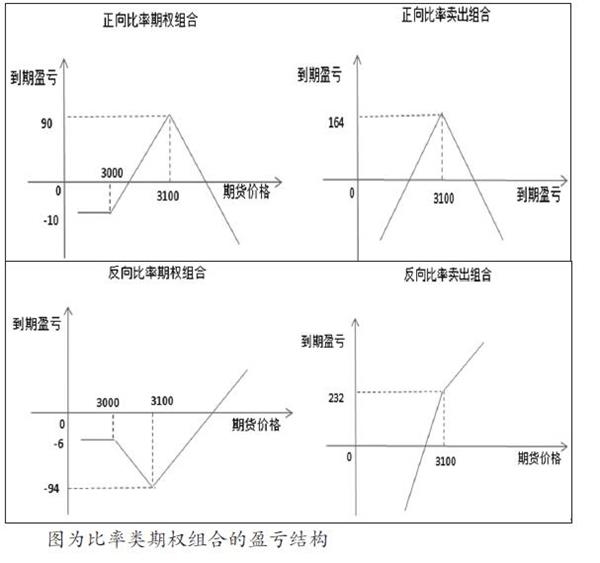

假设当豆粕期货为3000元/吨时,投资者分别构造正(反)向比率和比率卖出组合。

正向比率组合:买入1手一个月后到期、执行价格为3000元/吨的看涨期权,付出权利金70元/吨,同时卖出2手相同到期日、执行价格为3100元/吨的看涨期权,得到权利金32元/吨,构造1∶2比率的正向比率看涨期权组合。

正向比率卖出组合:买入1手3000元/吨的豆粕期货合约,同时卖出2手一个月后到期、执行价格为3100元/吨的看涨期权,得到权利金32元/吨,构造1∶2比率的正向比率卖出看涨期权组合。

反向比率组合:买入2手一个月后到期、执行价格为3100元/吨的看涨期权,付出权利金32元/吨,同时卖出1手相同到期日、执行价格为3000元/吨的看涨期权,得到权利金70元/吨,构造2∶1比率的反向比率看涨期权组合。

反向比率卖出组合:买入2手豆粕期货,同时卖出1手一个月后到期、执行价格为3100元/吨的看涨期权,得到权利金32元/吨,构造2∶1比率的正向比率卖出看涨期权组合。

风险收益

就风险而言,正向比率期权组合在上行方向风险会不断增大,这与正向比率卖出是一致的,并且风险大小与比率呈反比关系,即期权买入量与卖出量比率越小,表明期权净卖量越大,那么风险就越高。不过,在价格下行方向风险表现不同,由于正向比率期权组合使用期权作为多头方,最大亏损限于权利金成本,所以在价格下行方向亏损总体风险有限,正向比率卖出组合中使用标的期货作为多头方,呈线性盈亏结构。总体来看,正向比率卖出组合在下行方向也会随着价格下行而不断增大。

与正向类组合相反,反向比率期权组合和反向比率卖出组合的风险集中在价格下行方向,并且由于空头使用头寸不同,反向比率期权组合风险有限,而反向比率卖出组合风险则会随着价格下行而不断增大。

从收益来看,正向比率期权组合和正向比率卖出组合均在振荡行情下产生收益,并且在高执行价格处产生最大收益。反向类组合中,反向比率期权组合和反向比率卖出组合,在价格上行方向会产生较大收益,但反向比率卖出组合的盈亏平衡点显然低于反向比率期权组合,是更为激进的牛市策略。

以上只是针对固定比率情形下的策略进行了简单对比,事实上,比率类策略的灵活性体现在买卖比率的设置。一般而言,正向类策略中,净卖量越大(小),潜在风险越大(小),策略成本相应减小(增大)。从实战经验来看,比例不宜低于1∶3。反向类策略中,净买量越大(小),潜在收益越大(小),作为代价,策略成本相应增大(减小),高于3∶1的比率会加大风险,减小收益,避免构建为宜。

最为重要的,考虑到四个策略的盈亏结构各不相同,只有在不同市场状况下才能发挥最大效用。 (作者单位:永安期货)

(文章来源:期货日报)

“ETF期权网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱whsxe@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00

热门文章

- 1.万亿市场大消息!场外期权迎来扩容窗口?容量最多可提升80%如何影响A股?这类券商或最受益

- 2.50etf期权分仓软件操作是不是实盘交易

- 3.50etf期权时间价值?50ETF期权时间价值为什么重要?

- 4.场外期权交易商增至41家!场外衍生品规模近1.5万亿元

- 5.中证协发布场外期权管理办法场外期权挂钩个股标的范围扩大

- 6.“最赚钱业务”恢复高增长!场外期权增速超五成,华泰稳居榜首,中信建投增长最快,集中度快速下滑

- 7.50etf期权自己能开户吗?50ETF期权怎么交易?

- 8.场外期权和一般期权的实质性不同在哪?

- 9.熬过50天,四大星座财源滚滚而来,学业大获丰收,禄星化禄

- 10.50ETF期权对投资者有哪些影响?