使用“扫一扫”即可将网页分享至朋友圈。

上证50ETF期权隐含波动率统计和分级应用

当隐含波动率位于高级别区域时适合做卖出期权的操作

隐含波动率,作为期权市场的特有信息,表达了对市场未来波动状况的预期,对于上证50ETF期权而言,它是目前国内上市时间最长、成交最为活跃的期权品种,通过分析其隐含波动率,对于理解市场情绪、研判标的价格走势有一定的指示意义。

隐含波动率指数的构建

单一合约隐含波动率的计算很简单,由期权价格反推而得,但是期权合约众多,每一个合约的隐含波动率只能反映该合约的性质,对于整个期权市场则缺乏有效指引。研究者会根据各个期权合约的实虚值状态、成交量大小、期权存续期等因素,计算出某一日的综合隐含波动率,并按日期连线得到隐含波动率指数曲线,以此来反映市场状况。

一般来说,有以下四类隐含波动率指数编制方法:

一是VIX指数编制方法。该方法由美国CBOE交易所首次提出,利用方差互换原理,通过选取近月合约和次近月合约一系列满足条件的看涨、看跌期权的隐含波动率,将其加权平均而得。

二是交易量加权法。其权重是该品种期权交易量与该期权总交易量的比值,显然,成交量越大的品种对整体隐含波动率产生的影响越大。

三是Vega加权法。Vega是指期权价格相对于标的资产波动的敏感系数。由期权定价理论可知,平值期权的Vega值最大。从市场表现看,平值期权也是成交最为活跃的一类合约,该加权方式和成交量加权法类似。

四是特定合约选取法。不进行加权,只选取代表性期权合约隐含波动率,例如,平值期权、成交量最大期权合约等。

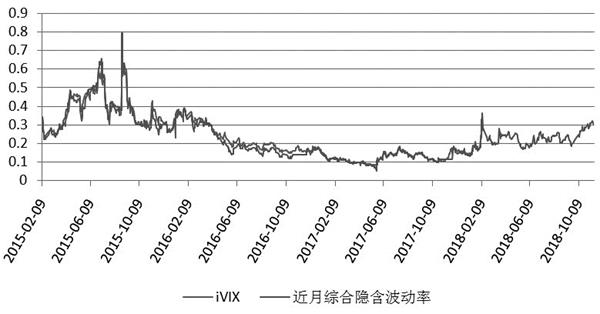

事实上,无论哪种方法,得到的隐含波动率走势差别不大。下面按照特定合约选取方式,计算近月合约平值看涨、看跌期权算术平均隐含波动率,将其作为波动率代表,得到波动率指数如图IVIX与近月平值隐含波动率所示。

需要说明的是,上证50ETF期权涉及当月合约、近月合约及随后两个季度的共四类合约,当月合约成交量最大,代表性强,但是随着到期日的临近,当月合约隐含波动率有增大倾向,很可能夸大了市场波动预期,而近月合约成交量小,不能很好地反映市场表现。综合来看,近月合约成交量大,不会出现自然增大倾向,适合作为代表性合约。

图为IVIX与近月平值隐含波动率

上图中的IVIX是由上海证券交易所发布的,基于方差互换原理,通过近月合约与次近月合约,以上证50ETF期权合约为基础进行编制的,反映投资者对未来30天上证50ETF期权波动率的预期,被称为中国波动率指数。需要说明的是,该指数报价于2018年2月14日停更。

显然,两类指数走势十分相似。经计算可知,二者相关系数高达0.98,所以在实际应用中不必纠结到底使用哪类指数。

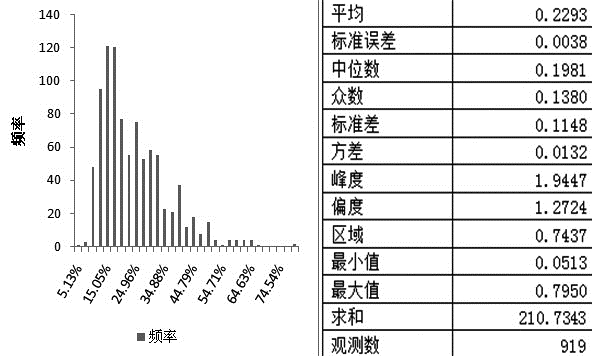

图为近月合约平值隐含波动率频率直方图与统计性描述

由上图可知,近月合约平值隐含波动率的值域位于5.13%—79.5%,大多数情况下会随着标的资产在13%—30%之间波动。

与历史波动率的关系

历史波动率,是指资产在过去一段时间内所表现出的波动率。与隐含波动率不同的是,它通过统计方法,利用资产历史价格数据计算而得,也可以称其为已实现波动率,是确定性的。其计算方法可总结如下:

第一,从市场上获得资产,在固定时间间隔(如每天、每周或每月等)上的价格。

第二,对于每个时间段,求出该时间段末的与该时段初的资产价格之比的自然对数。

第三,求出这些对数值的标准差,再乘以一年中包含的时段数量的平方根(如选取时间间隔为每天,若扣除闭市时间,每年中有250个交易日,应乘以根号250),得到的即为历史波动率。

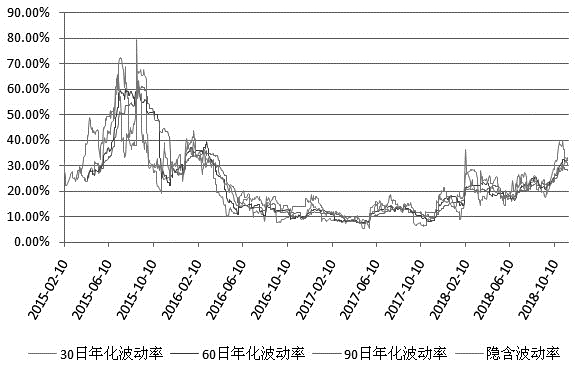

图为上证50ETF期权历史波动率与隐含波动率对比

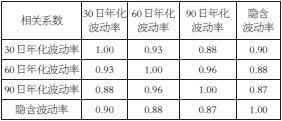

表为历史波动率与隐含波动率相关系数

由上表可知,各周期历史波动率间的相关性很高,隐含波动率与历史波动率相关系数也在0.87以上。历史波动率的大小不仅体现了金融资产在统计期内的波动状况,而且是分析和预测隐含波动率的基础。

隐含波动率的分级和应用

隐含波动率在度量市场情绪、指导投资者交易中发挥着重要作用,卖出高波动率期权、买入低波动率期权,已经成为期权交易的准则之一。然而,问题在于,如何甄别隐含波动率的高低呢?这需要对隐含波动率进行技术性分级处理。

波动率具有均值回复特性,隐含波动率也不例外,所以通过分析隐含波动率的历史数据,可以大致确定其波动范围,除非后期标的资产超预期波动,否则隐含波动率有极高概率在该范围内波动。于是,可人为将隐含波动率按照大小分为高中低三个级别(或更为细致的分级),当隐含波动率位于高级别区域时,可以认为此时波动率是偏高的,相应的期权价格偏高,并且有理由相信未来波动率有下降趋势,适合做卖出期权操作。同理,当隐含波动率位于低级别区域时,可以认为此时波动率是偏低的,相应的期权价格偏低,有理由相信未来波动率有上涨趋势,适合做买入期权操作。

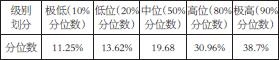

表为隐含波动率分级处理示例

上表示例中,我们以分位数为依据,将隐含波动率划分为极低、低位、中位、高位、极高五个等级。举个例子,在实际交易中,当观察到隐含波动率为41%时,处于极高水平以上,可判断期权价格相对高昂,除非对行情有大幅波动预期,否则要避免买入期权,以防止时间价值快的速衰减。

必须说明的是,前面只是针对近月合约平值隐含波动率进行的一种分级示例而已,数值可供参考,但是不绝对。交易者当然可以按照其他分位数,对不同隐含波动率指数的级别进行划分。更为严谨的是,按照不同周期对隐含波动率做分级处理,从而构建隐含波动率锥,能够更清晰地判断当前市场波动状况,在此不再赘述。

(作者单位:永安期货)

(文章来源:期货日报)

“ETF期权网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱whsxe@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00

热门文章

- 1.万亿市场大消息!场外期权迎来扩容窗口?容量最多可提升80%如何影响A股?这类券商或最受益

- 2.50etf期权分仓软件操作是不是实盘交易

- 3.50etf期权时间价值?50ETF期权时间价值为什么重要?

- 4.场外期权交易商增至41家!场外衍生品规模近1.5万亿元

- 5.中证协发布场外期权管理办法场外期权挂钩个股标的范围扩大

- 6.“最赚钱业务”恢复高增长!场外期权增速超五成,华泰稳居榜首,中信建投增长最快,集中度快速下滑

- 7.50etf期权自己能开户吗?50ETF期权怎么交易?

- 8.场外期权和一般期权的实质性不同在哪?

- 9.熬过50天,四大星座财源滚滚而来,学业大获丰收,禄星化禄

- 10.50ETF期权对投资者有哪些影响?