使用“扫一扫”即可将网页分享至朋友圈。

券商场外业务如何了?“一发行就秒光”的产品还在吗?2018场外期权两位数增长 头部效应更集中

2018年宏观经济环境较为严峻,A股二级市场走势低迷,场外证券业务规模波动幅度较大。

就在本周,中国证券业协会公布《2018年场外证券业务年度开展情况报告》,对场外证券业务中关注度较高的收益凭证、场外金融衍生品和非公债三项业务过去一年的情况详细阐述。

在资管新规打破刚兑的大背景下,券商收益凭证业务备受市场欢迎。去年,累计有87家证券公司开展收益凭证发行业务,累计融资7492亿,较上一年度略有减少。2018年度,全行业收益凭证发行规模前十的券商也被公布。

在场外衍生品业务上,新增交易规模连续第二年保持增长,商业银行、私募基金成为证券公司该业务最主要的交易对手。A股权益标的仍是场外衍生品业务最主要的品种,黄金标的交易有所活跃。

在非公债发行上,受“降杠杆、紧信用、严监管”宏观经济大环境影响,规模和结构发生一定变化,比如发行规模处于低潮阶段,产品期限中短期占比增加,发行利率呈缓慢上升趋势等等。

减少8.44% 券商收益凭证发行规模下滑

在资管新规大背景下,证券公司发行的收益凭证被看做市场上唯一的“保本”理财产品,备受追捧,市场人士用“一发行就秒光”来形容它。据中国证券业协会,2018年全年,累计共87家证券公司开展收益凭证发行业务,合计发行收益凭证7492.37亿元,较上年同期发行规模减少690.29亿元,减少比例为8.44%。

就发行节奏来看,全年收益凭证的发行规模呈现先升后降的趋势,并在年末伴随A股成交量与融资融券余额的走稳而再次开始上升。

截至2018年12月底,存续收益凭证10835只,存续规模3264.11亿元,与去年同期相比减少1642.12亿元,减少比例为33.47%。

由于发行规模的减少,发行只数却连续第三年保持快速增长,单只收益凭证的平均发行规模已经连续第三年保持下降趋势。平均发行规模从2015年的0.73亿元,下降至2018年的0.22亿元,较最大平均规模(2015年)减少0.51亿元,减少比例近70%。

按照发行目的来看,收益凭证一般可以分成两部分:一部分是通过发行成本固定的“固定收益类”收益凭证,筹集资金以用于公司运营等各项业务,满足自身融资需求;一部分是主要发行以挂钩A股各类资产标的的“非固定收益类”收益凭证,满足客户资产配置、分享A股波动收益的需求。

因此,2018年全年,“固定收益类”与“ 非固定收益类”收益凭证发行规模的增减及组成结构的变化,密切受到A股二级市场走势的影响。

“固定收益类”收益凭证的发行规模和发行只数都占比颇大。全年87家证券公司累计共发行“固定收益型”收益凭证6,246.05亿元、23,862 只,分别占全部收益凭证发行规模与发行只数的83.37%和71.22%。

收益凭证发行规模前十名全市场占比过半

马太效应在券商发行收益凭证中表现的更为突出。全年合计共87家证券公司发行收益凭证,发行家数与去年同期持平。收益凭证发行规模最大的10家证券公司,合计发行规模占全市场发行规模的一半以上。其中,全年的发行金额占全市场发行金额总量的52.46%,全年的发行只数占全市场发行只数总量的50.77%。

2018年全年收益凭证发行规模排名来看,中信证券、海通证券、中信建投、华泰证券、中金公司、申万宏源、中国银河、国泰君安、广发证券以及招商证券名列前十,共发行17011只收益凭证,合计发行金额3930.66亿元。

全年收益凭证业务开展情况呈现以下三个显著特点:

第一、全年收益凭证发行、存续规模较去年明显降低;

第二、单只收益凭证平均发行规模连续第三年下降;

第三、在证券公司立足柜台市场,推进个性化服务客户财富管理需求的进程中,收益凭证正日益发挥重要作用。

前两点上文都已提及,第三个特点,收益凭证作用日益重要。2018年,券商在柜台市场中发行的收益凭证,“非固定收益型”收益凭证的占比为24.16%,不仅扭转了过去三年的下滑趋势,更创出了近四年内的新高。通过以“非固定收益型”为代表的收益凭证的发行,证券公司在柜台市场中提供了多样化的期限、挂钩标的、收益结构,满足了客户个性化的财富管理需求。

34%!场外期权新增本金规模大幅攀升

期权新规发布后,参与指数与商品期权的证券公司较多,竞争较为激烈,2018年场外衍生品交易集中度同比略有下降。

2018年全年,合计共有54家证券公司(包括作为交易对手,下同)开展了场外衍生品交易业务,全年共新增场外衍生品交易合计名义本金8772.06亿元,较上年同期增17.13%。截至年底,场外衍生品存续交易名义本金3466.71亿元,去上年同期减少5.16%。

其中,新增场外衍生品交易以场外期权为主,场外期权新增名义本金规模较去年同期增长 1,706.95 亿,增幅为34.06%。

2018年,场外市场共包括7家场外期权业务一级交易商、21家场外期权业务二级交易商(前三批)。2019年,第四批二级交易商名单出炉,分别为安信证券、东莞证券以及天风证券。

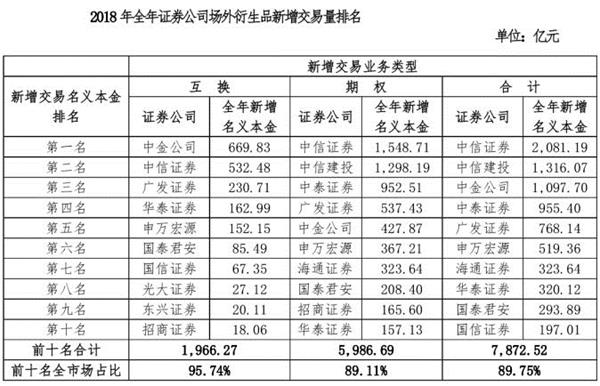

中信证券、中信建投、中金公司场外衍生品新增交易量排名前三,全年新增名义本金分别为2081.19亿元、1316.07亿元以及1097.70亿元。

据中国证券业协会,全年场外衍生品业务开展情况呈现以下特点:

第一、场外衍生品新增交易规模连续第二年保持增长,年末存续交易规模有所下降。

第二、场外衍生品业务在服务实体经济能力逐步显现。证券公司通过大宗商品类(不含境内黄金标的)为标的场外衍生品交易,在服务实体经济、满足产业企业个性化风险管理和财务安排需求等方面正发挥日益突出的作用。

第三、场外衍生品交易集中度较高,同比略有下降。主要是由于期权新规发布后,参与指数与商品期权的证券公司较多,竞争较为激烈。

第四、商业银行、私募基金成为证券公司场外衍生品业务最主要的交易对手。资管新规发布后,商业银行大量发行结构性存款理财产品,为了对冲其发行结构性产品的风险敞口,向券商购买期权,使商业银行成为了场外衍生品市场最重要的交易对手。私募基金主要使用场外衍生品工具,实现风险管理与资产配置的投资管理需求,但随着场外期权的规范提高了私募基金参与门槛,私募基金参与的活跃度大幅下降。

第五、A股权益标的仍是场外衍生品业务最主要的品种,黄金标的交易有所活跃。

募集资金总额下滑7% ,非公债发行处于低潮

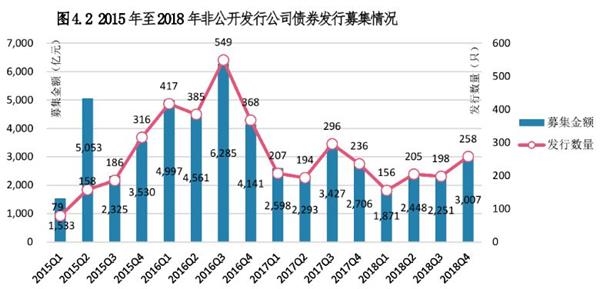

2018年,受“降杠杆、紧信用、严监管”宏观经济大环境影响,非公债发行规模和结构发生一定变化:发行规模处于低潮阶段,年底略有回升;产品期限中短期占比增加,长期占比减少;发行利率呈缓慢上升趋势,结构发生变化;可交换债发行规模小幅回升。

就发行情况来看,2018年,合计备案非公债899只,环比下降5%;募集总金额10,335亿元,环比下降7%。

全年非公开发行公司债券发行情况呈现以下特点:

第一、发行规模处于低潮,仅年末略有回升,已发债券中短期限占比增加,同时发行利率缓慢上升,可交换债发行规模小幅回升。

第二、发行人分布行业相对集中,主体信用等级分布平均、注册地址分散,偿债能力需持续关注,财务杠杆率较高的主体占比保持高位。

第三、持有人数量与类型结构分布总体稳定。

第四、发行承销证券公司集中度略有下降,评级机构参与非公债的债项和主体评级市场占有情况发生变化。

今年4月份收益凭证发行规模环比减25%

17日,证券业协会也披露了今年4月份场外证券业务的开展情况。

场外衍生品新增交易规模与3月份基本持平。其中,股指期权新增交易规模增长近一成,个股期权增长近两成;大宗交易、境外标的等期权品种新增交易规模缩减二至五成;收益互换新增交易规模增长近三成,连续第二个月保持30%以上增速。

4月份,收益凭证发行规模的前三名分别为国泰君安、中国银河以及华泰证券,发行金额分别为95亿、83亿以及70亿。截至4月底,未兑付的收益凭证发行期限以6个月以上为主,收益结构以固定收益型为主。发行规模环比减少25%,存续规模保持平稳。

值得一提的是,柜台市场转让成交规模环比增长两个百分点。成交金额最大的三家券商,合计占到总规模的96.7%。

(文章来源:券商中国)

“ETF期权网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与

我们联系删除或处理,客服邮箱whsxe@qq.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同

其观点或证实其内容的真实性。

- 声音提醒

- 60秒后自动更新

中国8月CPI年率2.3%,预期2.1%,前值2.1%。中国8月PPI年率4.1%,预期4.0%,前值4.6%。

08:00【统计局解读8月CPI:主要受食品价格上涨较多影响】从环比看,CPI上涨0.7%,涨幅比上月扩大0.4个百分点,主要受食品价格上涨较多影响。食品价格上涨2.4%,涨幅比上月扩大2.3个百分点,影响CPI上涨约0.46个百分点。从同比看,CPI上涨2.3%,涨幅比上月扩大0.2个百分点。1-8月平均,CPI上涨2.0%,与1-7月平均涨幅相同,表现出稳定态势。

08:00【 统计局:从调查的40个行业大类看,8月价格上涨的有30个 】统计局:从环比看,PPI上涨0.4%,涨幅比上月扩大0.3个百分点。生产资料价格上涨0.5%,涨幅比上月扩大0.4个百分点;生活资料价格上涨0.3%,扩大0.1个百分点。从调查的40个行业大类看,价格上涨的有30个,持平的有4个,下降的有6个。 在主要行业中,涨幅扩大的有黑色金属冶炼和压延加工业,上涨2.1%,比上月扩大1.6个百分点;石油、煤炭及其他燃料加工业,上涨1.7%,扩大0.8个百分点。化学原料和化学制品制造业价格由降转升,上涨0.6%。

08:00【日本经济已重回增长轨道】日本政府公布的数据显示,第二季度经济扩张速度明显快于最初估值,因企业在劳动力严重短缺的情况下支出超预期。第二季度日本经济折合成年率增长3.0%,高于1.9%的初步估计。经济数据证实,该全球第三大经济体已重回增长轨道。(华尔街日报)

08:00工信部:1-7月我国规模以上互联网和相关服务企业完成业务收入4965亿元,同比增长25.9%。

08:00【华泰宏观:通胀短期快速上行风险因素主要在猪价】华泰宏观李超团队点评8月通胀数据称,今年二、三季度全国部分地区的异常天气(霜冻、降雨等)因素触发了粮食、鲜菜和鲜果价格的波动预期,但这些因素对整体通胀影响有限,未来重点关注的通胀风险因素仍然是猪价和油价,短期尤其需要关注生猪疫情的传播情况。中性预测下半年通胀高点可能在+2.5%附近,年底前有望从高点小幅回落。

08:00【中国信通院:8月国内市场手机出货量同比环比均下降】中国信通院公布数据显示:2018年8月,国内手机市场出货量3259.5万部,同比下降20.9%,环比下降11.8%,其中智能手机出货量为3044.8万部,同比下降 17.4%; 2018年1-8月,国内手机市场出货量2.66亿部,同比下降17.7%。

08:00土耳其第二季度经济同比增长5.2%。

08:00乘联会:中国8月份广义乘用车零售销量176万辆,同比减少7.4%。

08:00央行连续第十四个交易日不开展逆回购操作,今日无逆回购到期。

08:00【黑田东彦:日本央行需要维持宽松政策一段时间】日本央行已经做出调整,以灵活地解决副作用和长期收益率的变化。央行在7月政策会议的决定中明确承诺将利率在更长时间内维持在低水平。(日本静冈新闻)

08:00澳洲联储助理主席Bullock:广泛的家庭财务压力并非迫在眉睫,只有少数借贷者发现难以偿还本金和利息贷款。大部分家庭能够偿还债务。

08:00【 美联储罗森格伦:9月很可能加息 】美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:经济表现强劲,未来或需采取“温和紧缩”的政策。美联储若调高对中性利率的预估,从而调升对利率路径的预估,并不会感到意外。

08:00美联储罗森格伦:鉴于经济表现强劲,未来或需采取“温和紧缩的”政策。

08:00

热门文章

- 1.万亿市场大消息!场外期权迎来扩容窗口?容量最多可提升80%如何影响A股?这类券商或最受益

- 2.50etf期权分仓软件操作是不是实盘交易

- 3.50etf期权时间价值?50ETF期权时间价值为什么重要?

- 4.场外期权交易商增至41家!场外衍生品规模近1.5万亿元

- 5.中证协发布场外期权管理办法场外期权挂钩个股标的范围扩大

- 6.“最赚钱业务”恢复高增长!场外期权增速超五成,华泰稳居榜首,中信建投增长最快,集中度快速下滑

- 7.50etf期权自己能开户吗?50ETF期权怎么交易?

- 8.场外期权和一般期权的实质性不同在哪?

- 9.熬过50天,四大星座财源滚滚而来,学业大获丰收,禄星化禄

- 10.50ETF期权对投资者有哪些影响?